お知らせ

2020 / 11 / 05 15:51

令和2年所得税改正(抜粋)

令和2年所得税の主な改正(抜粋)をまとめましたので、ご覧下さい。

ご不明な点は、事務局までお尋ね下さい。

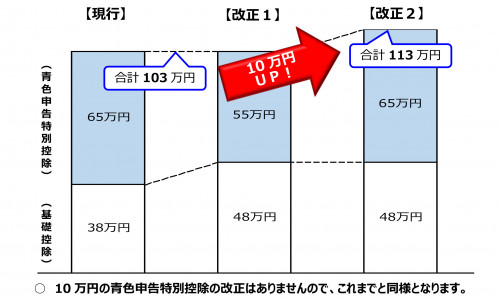

|青色申告特別控除の見直し

税制改正により、令和2年分の所得税から基礎控除が10万円引き上がる(48万円)ことを踏まえ、青色申告特別控除額が55万円となりました。

ですが、現行の65万円青色申告特別控除の適用要件(正規の簿記で記帳、申告書に青色申告決算書を添付、期限内申告)に加え、

e-Taxによる申告(電子申告)又は電子帳簿保存を行うことにより、引き続き65万円の青色申告特別控除が受けられます。

これにより、控除額が実質10万円UP!することとなります。

|基礎控除の見直し

税制改正により、令和2年分の所得税から基礎控除が10万円引き上がり48万円となりました。

また、基礎控除に上限が設けられました。

具体的には、合計所得金額が2,400万円を超える個人については段階的に控除額が引き下げられ、2,500万円超の所得者は基礎控除額が0円になります。

|給与所得控除の見直しについて

給与所得控除額が改正され、控除額が一律10万円引き下げとなります。

また、上限設定も変更となり、2019年までは給与収入1,000万円超で220万円でしたが、2020年より給与収入850万円超で195万円と引き下げられます。

|公的年金等控除の見直しについて

公的年金等控除額が原則10万円引き下げられました。

また、公的年金等に係る雑所得以外の所得の合計所得金額に応じ、控除額が更に引き下げられます。

具体的には、年金以外の収入が1,000万円超2,000万円以下の場合は20万円、2,000万円超の場合は30万円、控除額が引き下げられます。

更に、公的年金等の収入額が1,000万円超の場合、控除額にそれぞれ上限が設けられます。

|所得金額調整控除の創設

令和2年分の所得税から新しくできた制度です。

給与所得控除が10万円引き下げられ、公的年金等控除の金額も10万円引き下げられることとなりました。

この影響で、給与所得と年金所得の両方が生じている方については税負担が増える可能性があります。

また、高所得層であっても、考慮すべき事情がある方の税負担が増えないように創設されたのが「所得金額調整控除」です。

対象は、①給与所得と公的年金等に係る雑所得の金額を有する方で、それぞれの控除後残額合計が10万円を超える方、②給与所得が850万円を超え、以下のいずれかに該当する場合

ア.本人が特別障害者に該当する

イ.特別障害者に該当する同一生計配偶者または扶養親族がいる

ウ.23歳未満の扶養親族がいる

400万円-(400万円×20%+44万円)=276万円←給与所得の金額

200万円-110万円=90万円←年金所得の金額

給与所得の金額10万円(10万円が限度)+年金所得の金額10万円(10万円が限度)-10万円=10万円←所得金額調整控除額

ここが注意!

①に該当する場合、確定申告で適用を受ける事が出来ます。

②に該当する場合、 所得金額調整控除申告書を会社にご提出いただくことで年末調整で適用を受けることが出来ます。

①と②の所得金額調整控除は併せて適用を受ける事が出来ます。

|ひとり親控除の新設と寡婦(寡婦)控除の見直し

*2020年新設「ひとり親控除」

今まで、同じひとり親でも離婚や死別なら「寡婦(夫)控除」が適用できたのに対し、「未婚」のひとり親は控除の対象外でした。

その為、所得を基準とする行政手続き等が不利となるケースがありました。

そこで、全てのひとり親家庭に対して公平な税制を実現する観点から、婚姻歴の有無や性別にかかわらず、生計を一にする子を有する単身者について、以下のすべてに該当する場合、ひとり親控除35万円が適用されます。

ア.生計を一にする子がいること

イ.事実上婚姻関係と認められる人がいないこと(住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者は対象外)

ウ.本人所得金額が500万円以下であること

*寡婦(寡夫)控除の見直し

【寡夫控除について】

寡夫控除は廃止され、改正前の寡夫控除(合計所得金額が500万円以下、妻と死別または離婚した後婚姻していなく、生計を一にする子がいること)に該当していた場合、

事実上婚姻関係と認められる人がいなければ、ひとり親控除(控除額35万円)の適用を受けることができます。

【寡婦控除について】

改正前は、合計所得金額500万円超でも控除がありましたが、改正後は廃止されました。

これまでどおり、夫と死別したあと婚姻をしていないか、夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の方、または夫と離婚したあと婚姻をしていなく、扶養親族がいる方は27万円の寡婦控除が適用されます。

ご不明な点は、事務局までお尋ね下さい。

目 次

(文字の上でクリックすると該当ページへジャンプします)

■ 青色申告特別控除の見直し

■ 基礎控除の見直しについて

■ 給与所得控除の見直しについて

■ 公的年金等控除の見直しについて

■ 所得金額調整控除の創設

■ ひとり親控除の新設と寡婦(寡婦)控除の見直し

(文字の上でクリックすると該当ページへジャンプします)

■ 青色申告特別控除の見直し

■ 基礎控除の見直しについて

■ 給与所得控除の見直しについて

■ 公的年金等控除の見直しについて

■ 所得金額調整控除の創設

■ ひとり親控除の新設と寡婦(寡婦)控除の見直し

|青色申告特別控除の見直し

税制改正により、令和2年分の所得税から基礎控除が10万円引き上がる(48万円)ことを踏まえ、青色申告特別控除額が55万円となりました。

ですが、現行の65万円青色申告特別控除の適用要件(正規の簿記で記帳、申告書に青色申告決算書を添付、期限内申告)に加え、

e-Taxによる申告(電子申告)又は電子帳簿保存を行うことにより、引き続き65万円の青色申告特別控除が受けられます。

これにより、控除額が実質10万円UP!することとなります。

https://www.nta.go.jp/publication/pamph/shotoku/h32_kojogaku_change.pdfより

e-Taxによる申告(電子申告)とは

e-Taxとは、申告などの国税に関する各種の手続きについて、インターネットを利用して電子的に手続きが行えるシステムです。

改正後、65万円の青色申告特別控除を受けるためには、ご自宅等のパソコンから、e-Taxで確定申告書・青色申告決算書等のデータを提出する必要があります。

税務署のパソコンでは、e-Taxで送信できないので、65万円の青色申告特別控除は受けられません!

青色申告会からデータで送る場合は65万円控除の対象になります!

ご自宅でe-Taxを行うには、マイナンバーカード、ICカードリーダー等が必要になります。

e-Taxとは、申告などの国税に関する各種の手続きについて、インターネットを利用して電子的に手続きが行えるシステムです。

改正後、65万円の青色申告特別控除を受けるためには、ご自宅等のパソコンから、e-Taxで確定申告書・青色申告決算書等のデータを提出する必要があります。

税務署のパソコンでは、e-Taxで送信できないので、65万円の青色申告特別控除は受けられません!

青色申告会からデータで送る場合は65万円控除の対象になります!

ご自宅でe-Taxを行うには、マイナンバーカード、ICカードリーダー等が必要になります。

電子帳簿保存とは

電子帳簿保存とは、一定の要件のもと、帳簿を電子データのまま保存できる制度です。

提出は、帳簿の備付け開始の3か月前までに税務署に提出する必要があります。

例:令和4年1月1日から適用⇒令和3年9月30日までに提出

ブルーリターンAは、電子帳簿保存に対応したソフトになります。

電子帳簿保存とは、一定の要件のもと、帳簿を電子データのまま保存できる制度です。

提出は、帳簿の備付け開始の3か月前までに税務署に提出する必要があります。

例:令和4年1月1日から適用⇒令和3年9月30日までに提出

ブルーリターンAは、電子帳簿保存に対応したソフトになります。

|基礎控除の見直し

税制改正により、令和2年分の所得税から基礎控除が10万円引き上がり48万円となりました。

また、基礎控除に上限が設けられました。

具体的には、合計所得金額が2,400万円を超える個人については段階的に控除額が引き下げられ、2,500万円超の所得者は基礎控除額が0円になります。

https://www.obc.co.jp/360/list/post79より

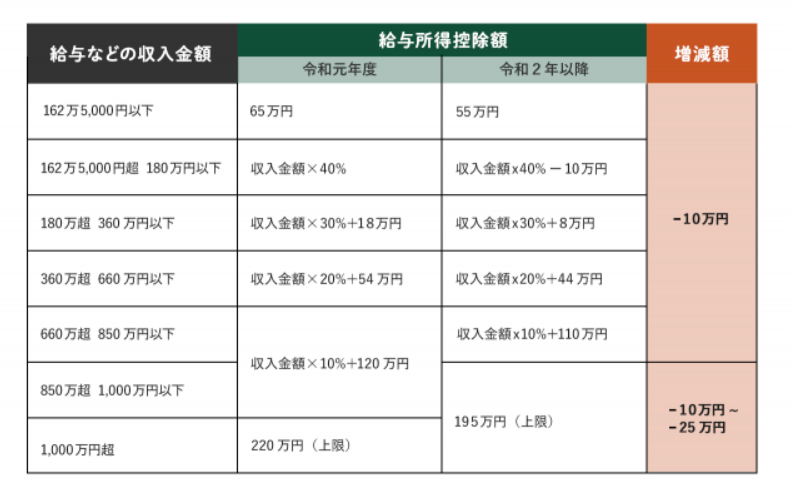

|給与所得控除の見直しについて

給与所得控除額が改正され、控除額が一律10万円引き下げとなります。

また、上限設定も変更となり、2019年までは給与収入1,000万円超で220万円でしたが、2020年より給与収入850万円超で195万円と引き下げられます。

https://mag.smarthr.jp/procedure/detail/nencho_zeiseikaisei_2020/より

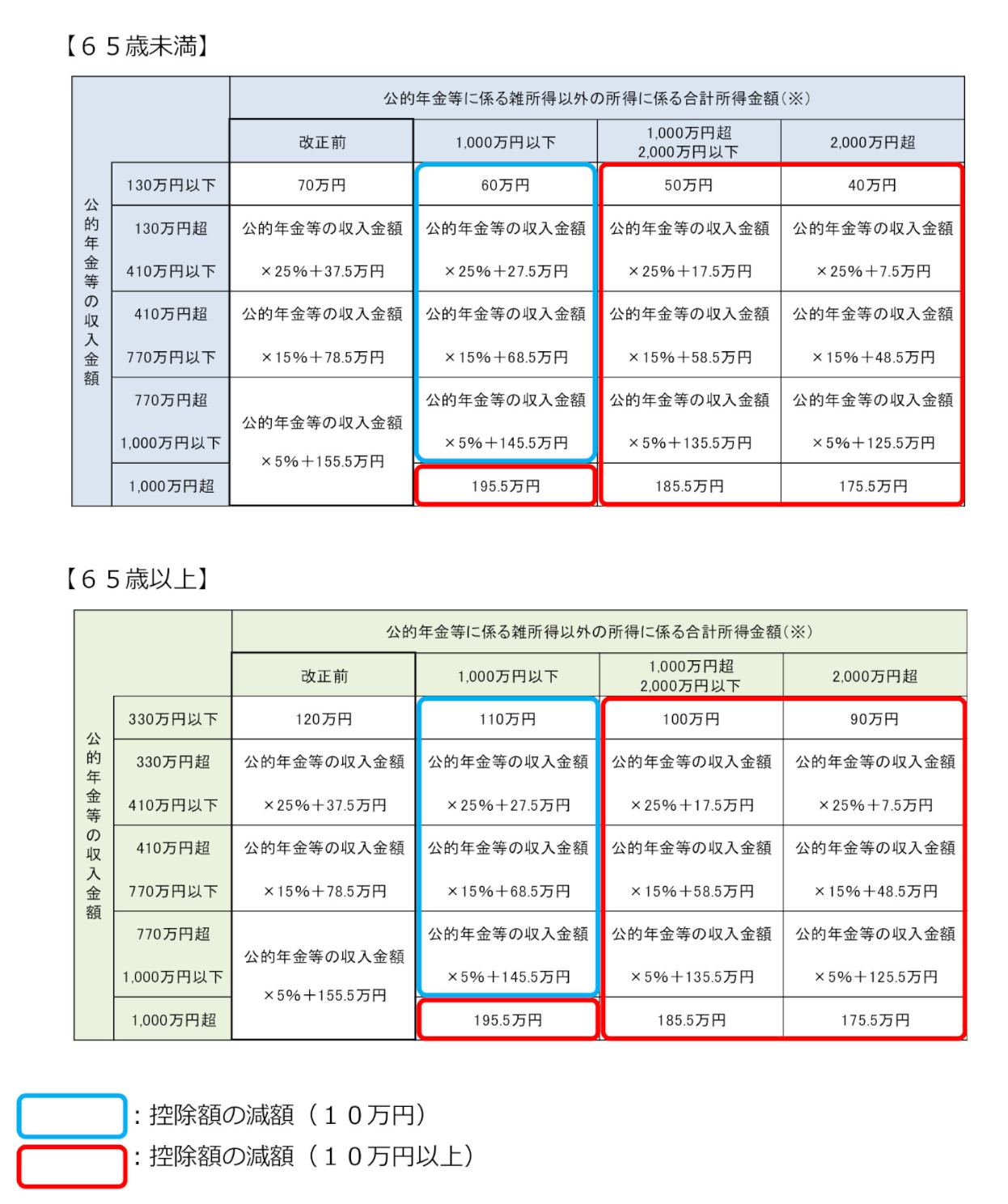

|公的年金等控除の見直しについて

公的年金等控除額が原則10万円引き下げられました。

また、公的年金等に係る雑所得以外の所得の合計所得金額に応じ、控除額が更に引き下げられます。

具体的には、年金以外の収入が1,000万円超2,000万円以下の場合は20万円、2,000万円超の場合は30万円、控除額が引き下げられます。

更に、公的年金等の収入額が1,000万円超の場合、控除額にそれぞれ上限が設けられます。

https://www.smtb.jp/business/pension/pamail/e-news/2019029tenpu2.pdfより

|所得金額調整控除の創設

令和2年分の所得税から新しくできた制度です。

給与所得控除が10万円引き下げられ、公的年金等控除の金額も10万円引き下げられることとなりました。

この影響で、給与所得と年金所得の両方が生じている方については税負担が増える可能性があります。

また、高所得層であっても、考慮すべき事情がある方の税負担が増えないように創設されたのが「所得金額調整控除」です。

対象は、①給与所得と公的年金等に係る雑所得の金額を有する方で、それぞれの控除後残額合計が10万円を超える方、②給与所得が850万円を超え、以下のいずれかに該当する場合

ア.本人が特別障害者に該当する

イ.特別障害者に該当する同一生計配偶者または扶養親族がいる

ウ.23歳未満の扶養親族がいる

【控除額】

①給与所得の金額(10万円を限度)+年金所得の金額(10万円を限度)-10万円=所得金額調整控除額

②(給与の収入金額ー850万円)×10%=所得金額調整控除額

※給与収入が1,000万円超の場合は1,000万円とする

例えば…給与収入400万円、公的年金等の収入が200万円の70歳の場合①給与所得の金額(10万円を限度)+年金所得の金額(10万円を限度)-10万円=所得金額調整控除額

②(給与の収入金額ー850万円)×10%=所得金額調整控除額

※給与収入が1,000万円超の場合は1,000万円とする

400万円-(400万円×20%+44万円)=276万円←給与所得の金額

200万円-110万円=90万円←年金所得の金額

給与所得の金額10万円(10万円が限度)+年金所得の金額10万円(10万円が限度)-10万円=10万円←所得金額調整控除額

ここが注意!

①に該当する場合、確定申告で適用を受ける事が出来ます。

②に該当する場合、 所得金額調整控除申告書を会社にご提出いただくことで年末調整で適用を受けることが出来ます。

①と②の所得金額調整控除は併せて適用を受ける事が出来ます。

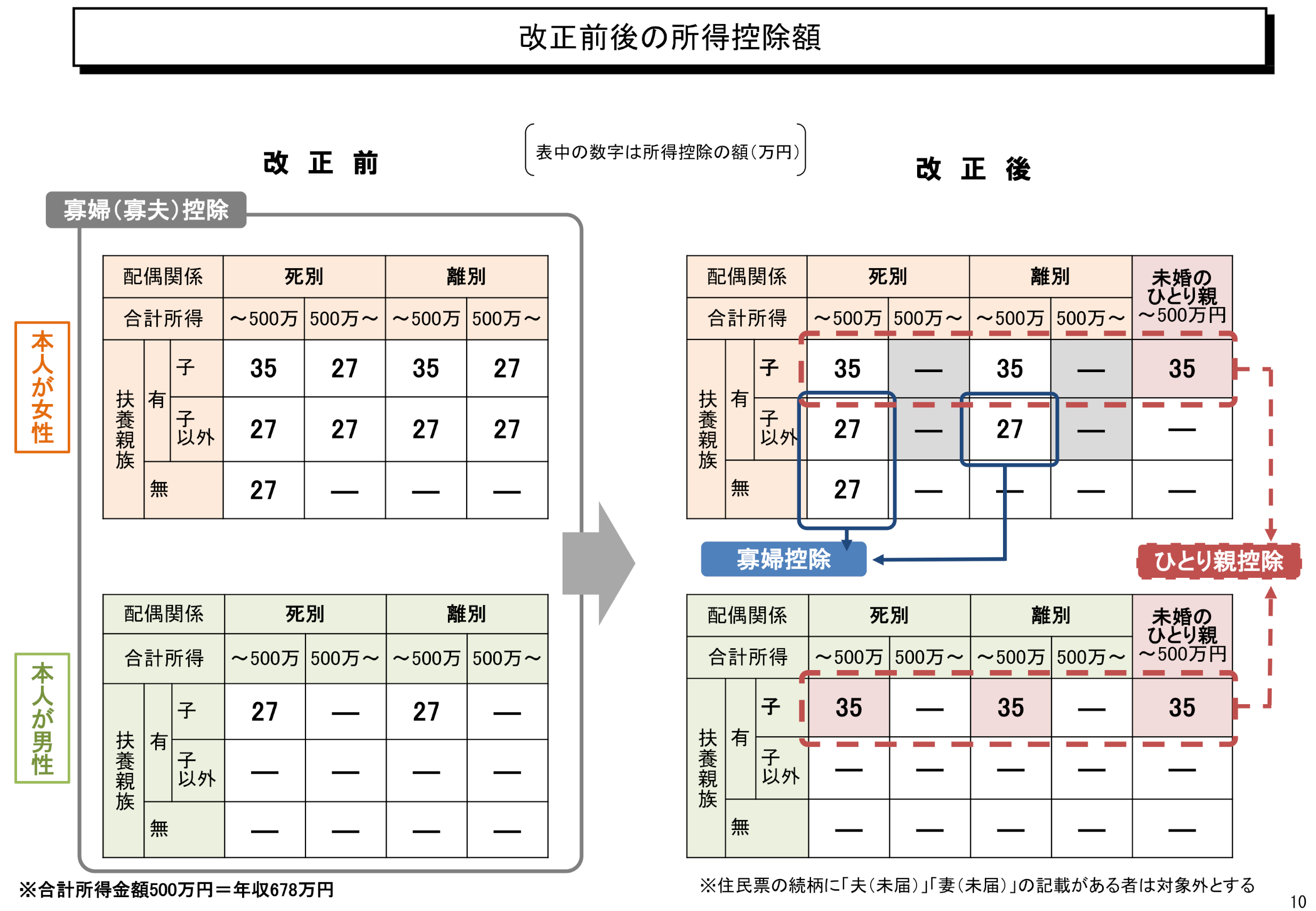

|ひとり親控除の新設と寡婦(寡婦)控除の見直し

*2020年新設「ひとり親控除」

今まで、同じひとり親でも離婚や死別なら「寡婦(夫)控除」が適用できたのに対し、「未婚」のひとり親は控除の対象外でした。

その為、所得を基準とする行政手続き等が不利となるケースがありました。

そこで、全てのひとり親家庭に対して公平な税制を実現する観点から、婚姻歴の有無や性別にかかわらず、生計を一にする子を有する単身者について、以下のすべてに該当する場合、ひとり親控除35万円が適用されます。

ア.生計を一にする子がいること

イ.事実上婚姻関係と認められる人がいないこと(住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者は対象外)

ウ.本人所得金額が500万円以下であること

*寡婦(寡夫)控除の見直し

【寡夫控除について】

寡夫控除は廃止され、改正前の寡夫控除(合計所得金額が500万円以下、妻と死別または離婚した後婚姻していなく、生計を一にする子がいること)に該当していた場合、

事実上婚姻関係と認められる人がいなければ、ひとり親控除(控除額35万円)の適用を受けることができます。

【寡婦控除について】

改正前は、合計所得金額500万円超でも控除がありましたが、改正後は廃止されました。

これまでどおり、夫と死別したあと婚姻をしていないか、夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の方、または夫と離婚したあと婚姻をしていなく、扶養親族がいる方は27万円の寡婦控除が適用されます。

https://www.mof.go.jp/tax_policy/summary/income/b08_6.pdfより

生計を一にするとは

日常の生活の資を共にすることをいいます。

会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、1生活費、学資金又は療養費などを常に送金しているときや、2日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているときは、「生計を一にする」ものとして取り扱われます。

日常の生活の資を共にすることをいいます。

会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、1生活費、学資金又は療養費などを常に送金しているときや、2日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているときは、「生計を一にする」ものとして取り扱われます。